الفرق بين معدل الإقراض ومعدل الاقتراض | معدل الإقراض مقابل سعر الإقراض

الفرق الرئيسي - معدل الإقراض مقابل معدل الإقراض

الفرق الرئيسي بين معدل الإقراض ومعدل الاقتراض هو أن معدل الإقراض هو معدل البنوك والمؤسسات المالية الأخرى المستخدمة ل تقديم القروض في شكل قروض لعملائها في حين أن معدل الاقتراض هو المعدل الذي تقترضه المصارف التجارية من البنك المركزي أو العائد الذي تدفعه الفائدة على ودائع العملاء. تحقق البنوك أرباحا عن طريق الاقتراض بمعدل أقل وإقراض نفس الأموال بمعدل فائدة أعلى. ويشار إلى هذا الفرق بين معدل اإلقراض بسعر اإلقراض باسم "صافي هامش الفائدة".

المحتويات

1. نظرة عامة والفرق الرئيسي

2. ما هو معدل الإقراض

3. ما هو معدل الاقتراض

4. جنبا إلى جنب مقارنة - معدل الإقراض مقابل سعر الاقتراض

5. ملخص

ما هو معدل الإقراض؟

هذا هو المعدل الذي تقدم المصارف والمؤسسات المالية الأخرى الأموال للعملاء. وتتاح للمصارف والمؤسسات المالية عموما حرية تحديد معدل إقراض المستثمرين للمستثمرين؛ ومع ذلك، فإنه تقرر بعد النظر في العوامل التالية.

مسابقة

تتكون الصناعة المصرفية من عدد من البنوك التجارية والمؤسسات الأخرى التي تقدم خدمات مماثلة. وسوف يقدم بعضها أسعارا جذابة جدا بهدف الحصول على حصة سوقية أعلى. وبالتالي، ينبغي دائما تحديد أسعار الفائدة على القروض مع المعدلات التي تقدمها البنوك المنافسة الأخرى

سياسة سعر الفائدة

وتقرر الحكومة سياسة سعر الفائدة وتستخدم باستمرار للتأثير على السياسة النقدية. وبالتالي، يمكن للحكومة أن تؤثر على قرارات سعر الفائدة على البنوك التجارية، التي تنص على متطلبات الاحتياطي

- 3 <>الطلب على القروض

إذا كان هناك طلب أعلى على القروض من العملاء، فإن لدى البنوك ترفا بفرض أسعار إقراض أعلى. وقد يتأثر الطلب بشدة بتقلبات أسعار الفائدة حيث قد يكون العمالء متشككين في االقتراض إذا تعرضت أسعار الفائدة لتغيرات متكررة.

على الرغم من أنه قد يكون هناك نطاق يتم فيه اشتقاق معدل الإقراض، تقدم البنوك معدلات مختلفة لمختلف العملاء. وهي تقدم أموالا بأقل معدل ممكن للعملاء الأكثر جدارة بالائتمان، ويشار إلى هذا المعدل باسم "سعر الفائدة الأساسي". المبلغ المقترض من قبل العميل، التصنيف الائتماني للعميل، وعدد السنوات التي كان العميل مع البنك يؤثر على سعر الفائدة الرئيسي.كما يعتمد على مبلغ الدفعة الأولى التي إيداع العملاء. إذا قام العميل بتخفيض دفعة كبيرة، فإن ذلك يشير إلى أن احتمال التخلف عن سداد القرض في المستقبل أقل.

ما هو معدل الاقتراض؟

عندما يقوم العملاء بعمل الودائع في أحد البنوك، يمكن تفسير ذلك على أنه عملاء يقدمون الأموال إلى البنك. وتقدم المصارف معدل فائدة أقل إلى ودائع العملاء من المعدل الذي تقدم به الأموال. ومثلما هو الحال في معدل الإقراض، تلعب المنافسة من البنوك الأخرى دورا رئيسيا هنا لأن العملاء عادة ما يقيمون مختلف الخيارات المتاحة ويودعون الأموال في البنوك التي تقدم لهم نسبة مربحة.

وهناك منظور آخر لمعدل الاقتراض هو أن البنوك التجارية تقترض أيضا من البنك المركزي للحفاظ على الحد الأدنى من متطلبات الاحتياطي المحدد من قبل الحكومة. سعر الفائدة الذي يقدمه البنك الفيدرالي إلى البنوك أعلى من الاقتراض من بنك آخر.

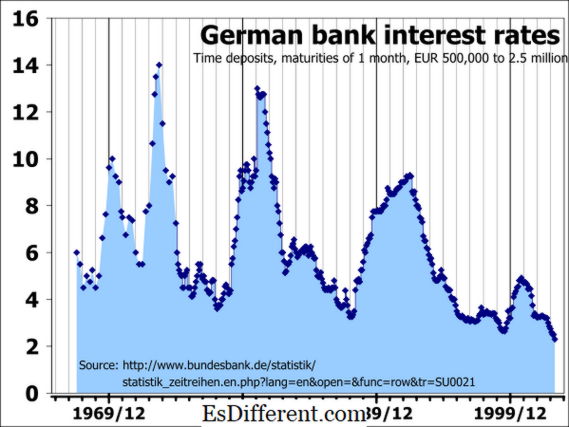

الشكل 1: معدلات الإقراض والاقتراض يشار إليها عموما بأسعار الفائدة

ما هو الفرق بين معدل الإقراض ومعدل الاقتراض؟

- ديف مقال قبل منتصف الجدول ->

معدل الإقراض مقابل معدل الاقتراض |

|

| معدل الإقراض هو معدل البنوك والمؤسسات المالية الأخرى التي تستخدم لإقراض الأموال في شكل قروض لعملائها. | معدل الاقتراض هو المعدل الذي تقترضه البنوك التجارية من البنك المركزي أو العائد الذي تدفعه كفوائد على ودائع العملاء. |

| عامل التحديد الرئيسي | |

| الطلب على القروض هو العامل الرئيسي في معدل الإقراض. | يتم تحديد معدل الاقتراض بشكل رئيسي على متطلبات الاحتياطي للبنوك. |

| ربح البنك | |

| إذا كان بإمكان البنوك أن تحصل على معدل إقراض أعلى فإنها يمكن أن تحقق أرباحا أعلى. | إذا كانت معدلات الاقتراض أعلى، فإن ذلك يقلل من أرباح البنوك. |

ملخص - معدل الإقراض مقابل سعر الإقراض

يعتمد الفرق بين معدل الإقراض ومعدل الاقتراض على عدد من العوامل كما هو موضح أعلاه. وبصفة عامة، يتطلع البنك إلى اقتراض أو دفع معدلات قصيرة الأجل للمودعين، وتقديم القروض من خلال تقديم القروض على المدى الأطول لتوليد عائد أعلى. إذا كان البنك يمكن أن تفعل ذلك بنجاح، فإنه سيجعل المال ويرجى المساهمين. ويضطلع البنك المركزي والحكومة بدور رئيسي في تحديد المعدلات المذكورة، حيث تؤثر أعمالهما على الاقتصاد عموما.

المراجع:

1. فهرمان، كفا ريان C. "كيف البنوك تعيين أسعار الفائدة على القروض الخاصة بك. " Investopedia. N. p. ، 14 مارس 2017. ويب. 19 مارس 2017.

2. "منحنى العائد. " Investopedia. N. p. ، 18 نوفمبر 2003. 19 مارس 2017.

3. "معدل ا لفائده. " إجابات الاستثمار بناء وحماية ثروتك من خلال التعليم الناشر من البنوك المقبلة التي يمكن أن تفشل. N. p. ، n. د. على شبكة الإنترنت. 19 مارس 2017.

4. "السندات، الاقتراض، والإقراض. " مكتبة الاقتصاد والحرية. N. p. ، n. د. على شبكة الإنترنت. 20 مارس 2017.

إيماج كورتيسي:

1. "أسعار الفائدة المصرفية الألمانية من 1967 إلى 2003 الشبكة" بي 84user - (بوبليك دومين) عبر كومونس ويكيميديا